Blog

20/11/2023

Sind Finanzberater wettbewerbsfähig?

5 minute read

Verbesserung der Kundenergebnisse durch sich ändernde Vorschriften

Die FCA hat neue Richtlinien zum Verbraucherschutz erlassen: Die “Consumer Duty” tritt am 31. Juli 2023 in Kraft. Die Verordnung verpflichtet Unternehmen dazu, mit Verbrauchern zu kommunizieren, damit sie Produkte und Dienstleistungen verstehen, die ihren Bedürfnissen entsprechen und fairen Wert bieten, und die Unterstützung erhalten, die sie benötigen.

Nun, da die Verordnung verabschiedet wurde, rüsten sich Unternehmen zur Einhaltung, bisher jedoch mit unterschiedlichem Erfolg.

Im Oktober 2022 überprüfte die FCA den Fortschritt größerer Unternehmen bei der Umsetzung und Governance-Plänen der Consumer Duty. Insgesamt stellte die FCA fest, dass zwar einige Unternehmen gute Fortschritte gemacht hatten, viele jedoch nicht bereit waren: Sie hatten keine klaren Pläne und wussten nicht, wie sie die Regeln der Consumer Duty umsetzen sollten.

Veränderungen der Trends erschüttern die Finanzberatungsbranche

Unternehmen müssen die Einhaltung richtig umsetzen, um wettbewerbsfähig zu sein. Wir befinden uns mitten in einem Generationswechsel im Vermögen, hin zu Millennial-Kunden. Babyboomer, mit geschätzten 30–40 Billionen USD an Vermögenswerten weltweit, sollen die Finanzberatungsbranche tiefgreifend beeinflussen. Forschungen schätzen, dass zwischen 2007 und 2061 fast 58 Billionen US-Dollar Vermögen an millennial Erben übergehen werden, deren Erwartungen an Finanzberater völlig anders sind als die ihrer Vorgänger. Historisch gesehen führte der Vermögenswechsel in 90% der Fälle zu einem Wechsel der Finanzberater. Mit diesem massiven Vermögenswechsel ist die Wahrscheinlichkeit hoch, dass auch Finanzberater gewechselt werden.

Die meisten zukünftigen Kunden sind Digital Natives und erwarten dasselbe von ihren Finanzberatern sowie neue und innovative Möglichkeiten, mit ihren Finanzen in Kontakt zu treten.

Laut AKG- und Fluido-Forschung sind Telefon und E-Mail nach wie vor die Hauptkommunikationskanäle, die derzeit von Beratern genutzt werden. Dies, zusammen mit manuellen Prozessen und hohen Eingabequoten, führt zu Ineffizienz, schlechter Erfahrung und höheren Kosten, was dazu führt, dass viele Kunden von Beratung ausgeschlossen sind.

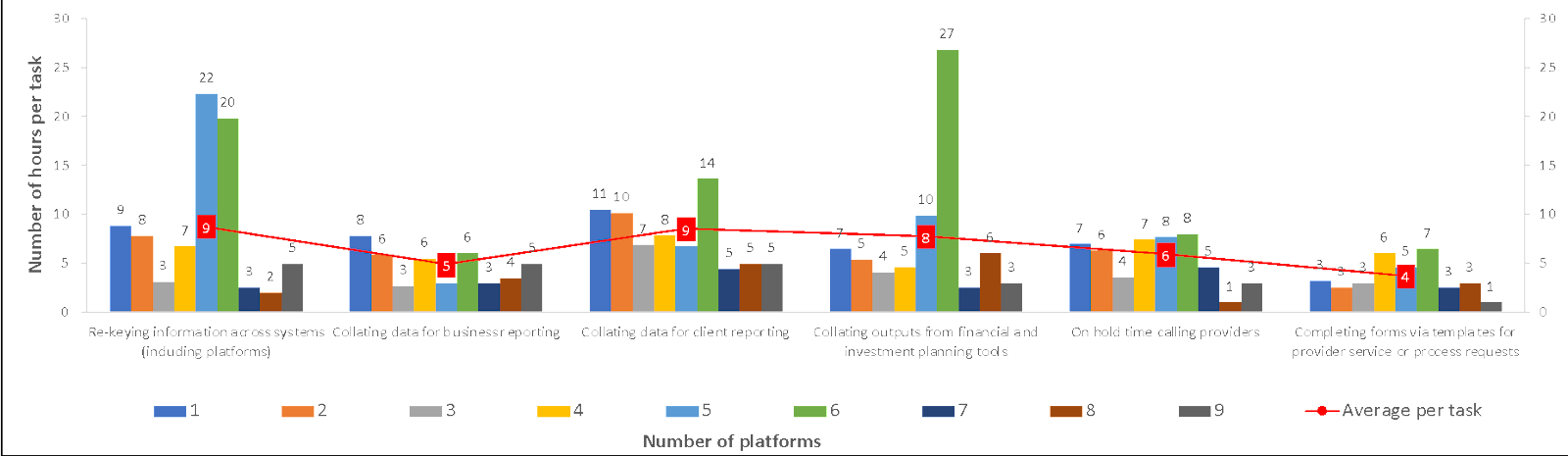

Eine weitere Umfrage von Fluido ergab, dass 89% der Unternehmen mehr als 1 Plattform verwenden, während über 50% 2–3 Plattformen verwenden. Die Umfrage ergab auch, dass über 60% der Unternehmen mehr als 2 Anwendungen verwenden und 50% 3–6 Anwendungen verwenden. Die Anzahl der verwendeten Plattformen und Anwendungen beeinflusst direkt die Effizienz und Geschwindigkeit eines Unternehmens bei der Durchführung von Aufgaben. Fluido’s Umfrage ergab, dass Unternehmen, die 5–6 Plattformen verwenden (17% der Befragten), die meiste Zeit pro Aufgabe verbrachten.

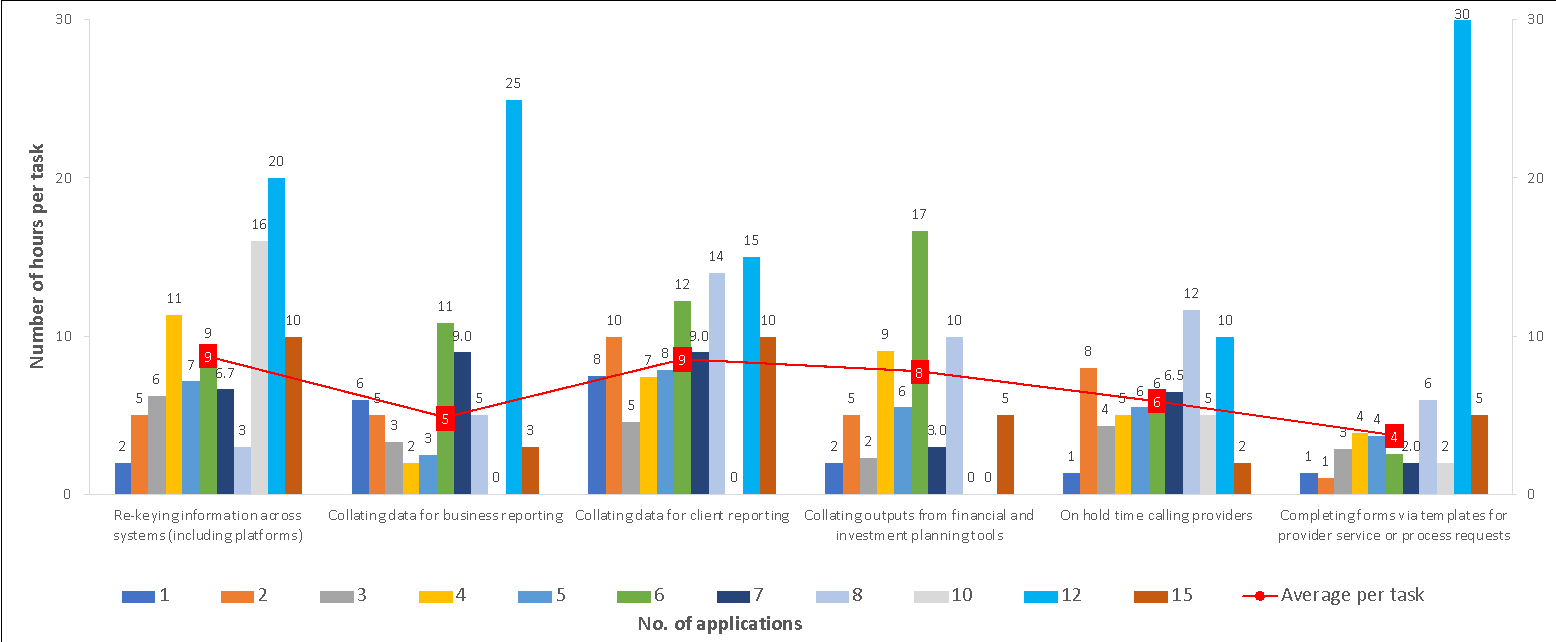

Unternehmen mit 12 Anwendungen verbrachten ebenfalls mehr Zeit mit Aufgaben als solche Unternehmen mit weniger Anwendungen. Die Mehrheit der Unternehmen hat ihre Anwendungen nicht integriert, was die Zeit pro Aufgabe weiter erhöht.

Technologie kann helfen

Finanzberatungsunternehmen mit einem digitalen Vorsprung und Investitionen in Technologie werden in den nächsten Jahren einen großen Teil des sich verändernden Vermögens ergreifen. Dies hat das Potenzial, die Erwartungen der Anleger zu verändern und die Branche zu transformieren, wenn sich die Unternehmen anpassen.

Robo-Advisory-Dienste entwickeln sich ebenfalls zu einem wichtigen Vertriebskanal, da sie die Möglichkeit bieten, rund um die Uhr automatisierte Beratungs- und Vermögensplanungsdienste anzubieten. Unabhängige Robo-Berater agieren direkt gegenüber dem Kunden, und viele Branchenakteure implementieren hausinterne Robo-Advisory-Dienste in Zusammenarbeit mit Fintech-Startups. Das von Robo-Beratern verwaltete Vermögen soll zwischen 2016 und 2025 von 0,3 Billionen USD auf 16 Billionen USD steigen. Von Finanzberatern wird erwartet, dass sie die Entflechtung der Vertriebswertschöpfungskette aufgrund regulatorischen Drucks, Fortschritten in der digitalen Technologie und der Vorteile, Kunden direkt zu erreichen, befürworten. Die Zeit- und Kostenaufwendungen für die Listung und den Vertrieb neuer Produkte werden abnehmen. Dies ermöglicht es, neue Segmente von Privatanlegern und Millennials anzuziehen und neue Einnahmequellen zu erschließen.

Analytics ist eine naheliegende Wahl, angesichts des Umfangs der Kundendaten, über die Finanzberater verfügen. Daten können Unternehmen dabei helfen, ihr Geschäft zu steigern, das Verhalten der Kunden vorherzusagen und Anlageziele durch gezielte Kundenakquise, bessere Entscheidungsfindung und Anlagenverwaltung zu ändern – und können auch hyperpersonalisierte Produkte und Dienstleistungen über mehrere Kanäle hinweg liefern. Doch die Technologie beschränkt sich nicht nur darauf, bessere Angebote zu erstellen. Diese Fortschritte können auch eine erhebliche Effizienzsteigerung in den Back-End-Operationen bewirken.

Als Branche waren Finanzberater bei der Cloud-Adoption zunächst zögerlich. COVID-19 hat diese Reise zur Cloud beschleunigt und verändert, wie die Technologie genutzt wird, um Kosten zu optimieren, die Agilität zu verbessern, Echtzeit-Einblicke zu gewinnen, die Produktinnovation zu beschleunigen und Produkte und Dienstleistungen hyperpersonalisiert anzubieten. Finanzberater modernisieren ihre Legacy-Infrastruktur und arbeiten daran, polycloud-Strategien umzusetzen, um die Widerstandsfähigkeit zu stärken und die Sicherheit zu verbessern. Durch die Umsetzung einer polycloud-Strategie können Vermögensverwalter von Cloud-Agnostizismus profitieren und die Portabilität ermöglichen. Dies ermöglicht es Unternehmen auch, traditionelle Prozesse zu automatisieren, von Open Banking zu profitieren und die Betrugsprävention zu verbessern.

Effizienzsteigerung der Finanzberatung mit einer umfassenden Plattform

Finanzberater benötigen eine regelkonforme Lösung, die anbieterunabhängig ist und föderiert ist, um mit mehreren Plattformen umgehen zu können. Eine solche Plattform muss so konzipiert sein, dass sie datenorientiert und API-integriert ist, um Echtzeit-Kundendaten-Insights und unkomplizierte Berichterstattung zu ermöglichen.

Derzeit ist es schwierig, Unternehmen bei der Vorbereitung auf die Consumer Duty zu unterstützen. Aber das Mindeste, was Beratungsunternehmen benötigen, ist eine Plattform, die den Regeln der Consumer Duty entspricht und über eine Audit-Trail verfügt, da die FCA darauf bedacht ist, dass Unternehmen faire Werte und Ergebnisse demonstrieren. Die Finanzaufsichtsbehörde möchte auch, dass Beratungsunternehmen Kundeninformationen durch Daten und leicht verständliche Dashboards vorantreiben. Diese Fähigkeiten stellen sicher, dass Beratungsunternehmen agil für sofortige und Echtzeit-Reaktionen gerüstet sind.

Unternehmen jeder Größe im Bereich der Finanzberatung kämpfen mit zahlreichen Plattformen und Anbietern. Die Integration unterschiedlicher Technologien, Daten und Prozesse durch Konsolidierung über das flexible und vernetzte Kundenprofil kann ihre Bemühungen erleichtern und Zeit sparen. Eine API-geführte Integrationsplattform oder eine Integrations-Hub-Architektur kann Unternehmen dabei helfen, einen 360-Grad-Blick auf Kunden und Geschäfte mit einem einzigen Dashboard für Kunden und verbundene Beziehungen zu erhalten. Dies reduziert die erneute Eingabe von Daten und verbessert die Benutzer- und Kundenerfahrung.

Finanzberater setzen sich dafür ein, bessere Ergebnisse für ihre Kunden zu erzielen, geraten jedoch oft in ein Netzwerk ineffizienter Technologien, das die Art und Weise, wie sie Beratung bieten, verlangsamt. Eine Plattform, die als One-Stop-Shop fungiert, kann ihre Effizienz verbessern und ihnen gleichzeitig eine verbesserte Benutzererfahrung und eine moderne Benutzeroberfläche bieten. Dies wiederum schafft treue Kunden, die Generationen überdauern, und eröffnet Möglichkeiten, neue Serviceangebote zu schaffen und zukunftsfähig zu sein.

Dieser Blogbeitrag wurde in Zusammenarbeit mit dem Infosys Knowledge Institute erstellt.

Duncan Muir

Industry Lead (Financial Services)

Duncan has over 20 years of experience in the UK Financial Services sector and has held senior roles in Sales, Marketing, Service and Proposition Development working closely with providers, asset managers and advisory businesses. Bringing this knowledge and experience together with the potential of CRM capabilities he's been able to lead CRM strategy, go-to-market activities and engagement.

Read next

20/11/2023

Digitalisierung im Finanzsektor: Wie Direktbanken die Nase vorn haben

3 minute read